दोस्तों, आज आप बिल्कुल आसान Hindi भाषा में जानेंगे कि Mutual Fund क्या होता है, कौन लोग इसमें निवेश कर सकते हैं और Mutual Fund में निवेश करने के फायदे और नुकसान क्या हैं।

Mutual Fund को समझने के लिए आपको सबसे पहले दो चीजें समझनी होंगी –

पहला Investment क्या होता है और दूसरा Diversification क्या होता है क्योंकि म्यूच्यूअल फंड एक प्रकार का Diversified Investment है।

Investment

Investment क्या है? Investment (इन्वेस्टमेंट) को हिंदी में निवेश कहते हैं।

साधारण भाषा में कहें तो Investment का मतलब होता है कहीं पर पैसे लगाकर और पैसे बनाना।

Investment कई प्रकार की होती है। जैसे-

अगर आप पैसा FD में निवेश करते हैं तो आपको 7 % मिल जाता है, और Saving Account रखते हैं तो 4% मिल जाता है और Current Account में तो कुछ मिलता ही नहीं है।

इसके अलावा आप शेयर में पैसे लगा सकते हैं, गोल्ड में पैसे लगा सकते हैं, रियल स्टेट में पैसे लगा सकते हैं।

यह सभी इन्वेस्टमेंट के प्रकार हैं।

याद रखें: गैंबलिंग इन्वेस्टमेंट नहीं होती है क्योंकि इन्वेस्टमेंट में आपके पास हमेशा एक संपत्ति होती हैं जिसे आप बेचकर पैसे प्राप्त कर सकते हैं और गैंबलिंग में ऐसा नहीं होता है।

Diversification

किसी एक जगह पर सारे पैसे लगाना बहुत रिस्की होता है इसीलिए लोग थोड़े-थोड़े पैसे अलग-अलग जगह पर लगाते हैं इसी को हम Diversification कहते हैं।

डायवर्सिफिकेशन करना यानी अलग-अलग जगह पर पैसे लगाने का फायदा यह होता है कि अगर किसी इन्वेस्टमेंट का प्राइस क्रैश करता है तो Overall आपको नुकसान नहीं उठाना पड़ेगा।

ऐसी बहुत कम संभावना है कि एक ही समय पर गोल्ड का प्राइस, प्रॉपर्टी के प्राइस और स्टॉक मार्केट भी साथ में Crash कर जाए।

अधिक संभावना है कि कोई एक इन्वेस्टमेंट Crash होती है तो दूसरी तरफ आपको रिटर्न से मुनाफा मिल जाएगा।

आइए अब जानते हैं कि Mutual Fund क्या होता है?

What is Mutual Fund?

Mutual Fund क्या होता है? Mutual Fund एक स्पेशल टाइप की इन्वेस्टमेंट होती है जिसके जरिए आप सारी अलग-अलग टाइप की इन्वेस्टमेंट साथ में कर सकते हो।

मतलब Diversified इन्वेस्टमेंट कर सकते हो एक जगह इन्वेस्टमेंट करके।

AMC यानी Asset management Company वह कंपनी होती है जो म्यूच्यूअल फंड खोलती है।

Basically क्या होता है कि आप अपना पैसा AMC को देते हैं और इसी तरह आप जैसे बहुत सारे लोग अपना पैसा ऐसेट मैनेजमेंट कंपनी को देते हैं।

और कलेक्ट किए हुए यह सारे पैसे कंपनी एक्सपर्ट्स की राय लेकर अलग-अलग जगहों पर इन्वेस्ट कर देती है।

और इसके लिए उन्होंने अपने एक्सपर्ट्स अप्वॉइंट किए होते हैं जिनको फंड मैनेजर बोलते हैं।

और उन सारी अलग-अलग इन्वेस्टमेंट्स है से जो भी कलेक्टिवली रिटर्न मिलता है। उसका एक छोटा सा हिस्सा ऐसेट मैनेजमेंट कंपनी रख लेती है। यह छोटा-सा हिस्सा एक-दो परसेंट होता है।

और बाकी सारा पैसा आपको रिटर्न रेट के हिसाब से वापस मिल जाता है।

HDFC, ICICI, Reliance आदि कंपनी और बैंक उदाहरण हैं जिन्होंने अपनी-अपनी ऐसेट मैनेजमेंट कंपनी खोल रखी है।

हर एसेट मैनेजमेंट कंपनी अलग-अलग टाइप के म्यूचुअल फंड्स निकालती है।

उदाहरण के लिए, आईसीआईसीआई ने तो सैकड़ों म्युचुअल फंड निकाल रखे हैं।

Risk & Return In MF

Mutual Funds कितना रिटर्न देते हैं और कितना रिस्की होते हैं। यह सबकुछ निर्भर करता है कि आप कौन से म्यूचुअल फंड में पैसे निवेश करते हैं।

कम से कम देखा जाए तो Mutual Funds 4 परसेंट का रिटर्न भी दे सकते हैं और 30% से भी ज्यादा का रिटर्न भी दे सकते हैं।

म्यूच्यूअल फंड्स Zero Risk वाले भी हो सकते हैं और और High Risk वाले भी हो सकते हैं।

यह सब कुछ इस बात पर निर्भर करता है कि ऐसेट मैनेजमेंट कंपनी आपके पैसे को कहां पर निवेश करती है।

अगर वह कंपनी आपके पैसे को स्टॉक में निवेश कर रही है तो ज्यादा रिस्की होगा और ज्यादा रिटर्न मिलेगा।

लेकिन अगर वह कंपनी आपके पैसे को गवर्नमेंट बॉन्ड्स में इन्वेस्ट कर रही है तो कम रिस्की होगा।

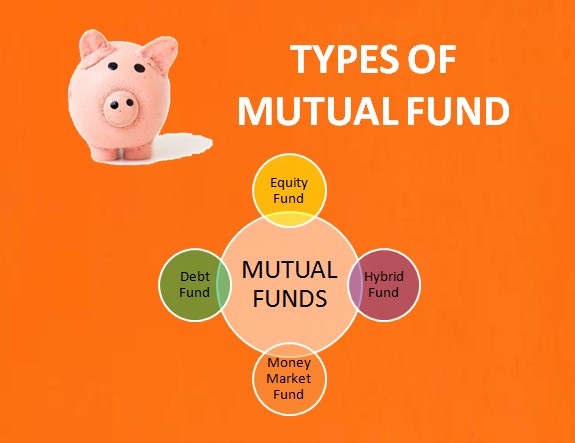

Types of Mutual Funds

AMC के फंड मैनेजर आपके पैसे वह कहां कहां निवेश कर रहे हैं, इस आधार पर बहुत सारे प्रकार के म्यूचुअल फंड हो सकते हैं।

व्यापक रूप से Mutual Funds को 3 Category में बांट सकते हैं

- Equity Mutual Funds

- Debt Mutual Funds

- Hybrid Mutual Funds

Equity Mutual Funds

Equity Mutual Funds वह म्यूच्यूअल फंड्स होते हैं जिसमें आपका पैसा स्टॉक मार्केट में निवेश किया जाता है

तो जाहिर सी बात है की इस कैटेगरी के म्युचुअल फंड्स में रिस्क ज्यादा होता है

स्टॉक मार्केट स्टॉक मार्केट में किस टाइप की कंपनी में निवेश कर रहे हो

अगर बड़ी कंपनी में निवेश कर रहे हो तो उसे कहते हैं लार्ज कैप इक्विटी फंड (Large Cap Equity Fund)

और अगर छोटी कंपनी में कर रहे हो तो उसे कहते हैं स्माल इक्विटी फंड (Small Equity Fund) और इसी तरह होता है मिड कैप इक्विटी फंड (Mid Cap Equity Fund)

Risk & Return in Equity Funds

बड़ी कंपनी में इन्वेस्टमेंट करने में रिस्क कम होता है छोटी कंपनी की तुलना में लेकिन ग्रोथ उतने रेट से नहीं होती है जितनी छोटी कंपनी की हो सकती है।

तो इस प्रकार रिस्क और रिटर्न दोनों ही बड़ी कंपनी में कम होता है।

Parameter | Large Cap | Mid Cap | Small Cap |

Risk | Low | High | Very High |

Potential of High Return | Low | High | High |

Liquidity | Very Good | Good | Low |

Company info Availability | Very Good | Good | Poor |

ICICI Prudential Bluechip Equity Fund उदाहरण है एक Large Cap Equity Fund का।

अगर आप इस फंड में 1 साल के लिए इन्वेस्ट करोगे तो आपको 11% तक का रिटर्न मिल सकता है लेकिन अगर आप 5 साल के लिए निवेश करते हो तो आपको एवरेज रिटर्न 19 परसेंट तक का मिल सकता है।

Diversified Equity Fund

इक्विटी फंड का दूसरा प्रकार है डायवर्सिफाइड इक्विटी फंड।

इसमें आपके पैसे को लार्ज कैप, मीडियम कैप और स्मॉल कैप में थोड़ा-थोड़ा करके इन्वेस्ट किया जाता है या अलग अलग टाइप की कंपनी में निवेश किया जाता है।

इसको Multi-Cap Fund भी कहते हैं।

Equity Linked Saving Scheme (ELSS)

और इक्विटी फंड का अगला प्रकार है Equity Linked Saving Scheme यानी ELSS।

यह एक स्पेशल टाइप का इक्विटी फंड होता है जिसमें आप अपना टैक्स बचा सकते हैं। इसमें जो आपको प्रॉफिट मिलेगा उस पर आप टैक्स बचा सकते हैं।

इसका जो फंड मैनेजर होता है वह जानबूझकर ऐसी जगह पर इन्वेस्टमेंट करता है जहां उसे हाई रिटर्न मिले और जहां पर हाई रिस्क हो भी हो ।

उदाहरण:

IDFC Tax Advantage एक उदाहरण है (ELSS) Fund का।

Sector Mutual Funds

इक्विटी फंड का अगला प्रकार है Sector Mutual Fund।

इसमें विशेष रुप से ऐसी कंपनियों में निवेश किया जाता है जो किसी बड़े सेक्टर से belong करती है

जैसे- एग्रीकल्चर सेक्टर कंपनियों में निवेश करना, लॉजिस्टिक और ट्रांसपोर्ट सेक्टर की कंपनियों में निवेश करना।

उदाहरण:

इस तरह की म्युचुअल फंड का एक उदाहरण है UTI Transportation & Logistics Fund।

यह फंड्स काफी रिस्की होते हैं क्योंकि एक सेक्टर में निवेश किया जा रहा है वह सेक्टर गिर रहा है या नीचे जा रहा है सब कुछ उस पर निर्भर करता है।

Index Fund

और इक्विटी फंड का अगला प्रकार है Index Fund।

यह एक प्रकार का Passive Fund होता है मतलब इसमें किसी फंड मैनेजर को यह देखने की आवश्यकता नहीं होती है कि उसे अब कहां इन्वेस्टमेंट करनी चाहिए।

क्योंकि यह अपने आप ही निफ़्टी और सेंसेक्स के Price के अनुसार ऊपर नीचे होते रहते हैं।

Debt Mutual Funds

आइए अब आप जानते हैं Mutual Fund की दूसरी कैटेगरी के बारे में।

तो Mutual Fund की दूसरी कैटेगरी है Debt Mutual Fund।

यह वह म्यूच्यूअल फंड होते हैं जिसमें आपका पैसा डेट इंस्ट्रूमेंट्स (Debt Instruments) में निवेश किया जाता है।

Debt Instruments क्या होते हैं?

जब किसी कंपनी या सरकार को उधार की आवश्यकता होती है तो वह उधार देने वाले को इस बाबत एक प्रमाण पत्र जारी करती है जिसे डेट इंस्ट्रूमेंट (Debt Instrument) कहते हैं। जैसे – Bonds, Debentures, Certificate of Deposit ।

सरकार को कभी पैसे की जरूरत पड़ती है और उसे बजट में पैसे नहीं मिलते हैं तो सरकार लोगों से पैसे उधार लेती है इसके लिए सरकार एक प्रमाण पत्र जारी करती है जिसे Bond कहते हैं।

आप बांड में निवेश कर सकते हैं और सरकार आपको इंटरेस्ट के साथ एक Fixed period के बाद आपको लौट आएगी।

और इसी प्रकार जब किसी कंपनी को पैसे की जरूरत पड़ती है तो वह आम जनता को से उधार लेती है और इसके लिए एक प्रमाण पत्र जारी करती है जिससे Debenture कहते हैं।

Debt Mutual Fund कई प्रकार के होते हैं।

आइए एक-एक करके प्रत्येक के बारे में जानते हैं।

Liquid fund

पहला है Liquid Fund। यह वह म्यूच्यूअल फंड होता है जिन्हें बहुत ही आसानी से जल्दी से Cash में बदला जा सकता है।

यहां पर लिक्विड का मतलब पीने वाले लिक्विड से नहीं है। अर्थशास्त्र में लिक्विड का अर्थ होता है जिस संपत्ति को आसानी से जल्दी से कैश में बदला जा सके।

इसे जल्दी से जल्दी एक-दो दिन में Cash में बदला जा सकता है।

इसमें बहुत कम रिस्क रहता है।

दूसरे शब्दों में आप इसको सेविंग अकाउंट की तरह समझ सकते हैं।

Gilt Funds

Gilt Funds वह म्यूच्यूअल फंड्स होते हैं जिसमें सरकार द्वारा जारी किए गए Bonds में निवेश किया जाता है।

क्योंकि यहां सरकार आपके पैसे को उधार ले रही है तो रिस्क जीरो परसेंट होता है।

Fixed Maturity Plan

Fixed Maturity Plan को आप Fixed Deposit का Alternative समझ सकते हो क्योंकि इसमें FD ही जितना ही Low Risk होता है।

और इसमें Fixed Time के लिए निवेश किया जाता है और इससे पहले आप पैसे नहीं निकाल सकते हैं।

Hybrid Mutual Funds

अब बात करते हैं Hybrid Mutual Funds की।

यह म्यूच्यूअल फंड मूल रूप से Equity और Debt funds का मिक्सचर होता है।

कुछ लोग चाहते हैं कि वे शेयर मार्केट में इन्वेस्ट करें निवेश करें लेकिन वह सारे पैसे शेयर मार्केट में इन्वेस्ट नहीं करना चाहते बल्कि कुछ पैसे डेट फंड में इन्वेस्ट करें।

तो हाइब्रिड म्युचुअल फंड इन्हीं के लिए होते हैं।

Advantage of Mutual Funds:

Reduced Risk:

Mutual Fund में निवेश करने से निवेश का Diversification हो जाता है और Diversification की वजह से Risk बहुत कम हो जाता है क्योंकि हम एक जगह निवेश नहीं कर रहे हैं।

इस प्रकार स्टॉक मार्केट की तुलना में और रियल स्टेट की तुलना में Mutual Fund कम रिस्की है।

Affordable:

Mutual Fund छोटे निवेशकों के लिए बेहतरीन ऑप्शन हैक्योंकि इसमें निवेश करने के लिए भारी भरकम पैसे की आवश्यकता नहीं होती है।

आप SIP का इस्तेमाल करके हर महीने छोटी छोटी रकम निवेश कर सकते हैं।

Managed by Experts:

सारे Mutual Funds की इन्वेस्टमेंट एक Expert की जाती है जिसे फंड मैनेजर बोलते हैं।

फंड मैनेजर ही डिसाइड करता है, कहां निवेश करना चाहिए और कहां निवेश नहीं करना चाहिए यह काम आपको खुद नहीं करना पड़ता है।